この記事のもくじ

はじめに

知ってますか?つみたてNISA

何をいまさら!と思うかもしれませんが、つみたてNISAという制度をご存知でしょうか?

いや、実は知らない・・・という方のために概要を示しておきます。

- NISAとは⇨日本版の少額投資非課税制度(Nippon Individual Savings Account、略してNISA)

- 1年間に投資(新規購入)できる金額⇨40万円(“一般”NISAは120万円)

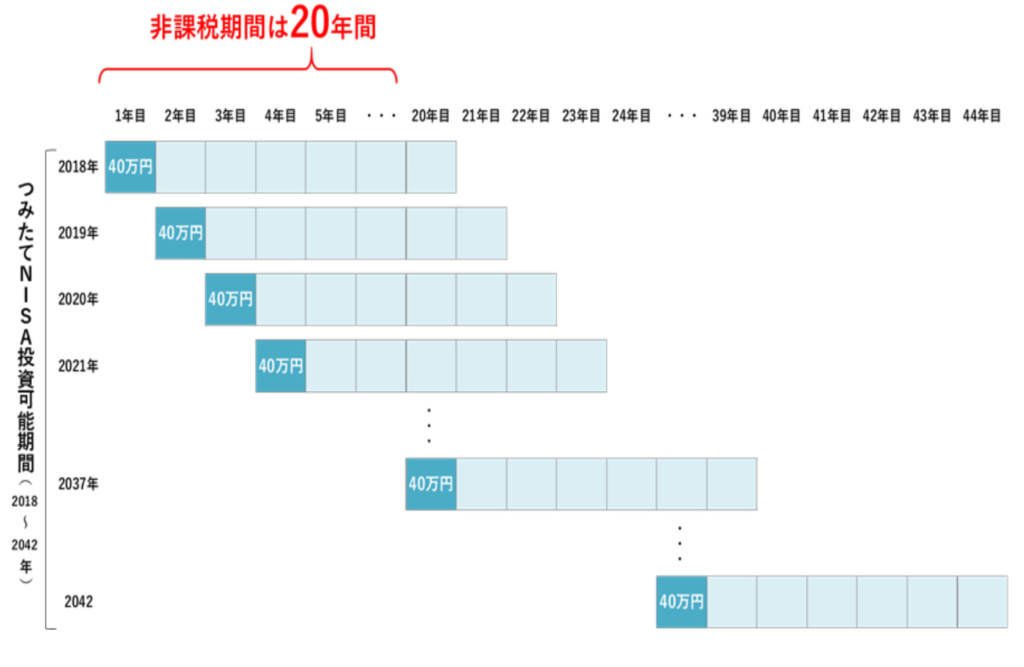

- 非課税で運用できる期間⇨最大20年間(途中で売ってもいいけど売ったらそれっきり、“一般”NISAは5年間)

- 新規購入できる期間:2042年まで

- 投資できる商品⇨金融庁が認めた商品

つみたてNISAを説明する図としてよく知られているのがこちらです(これも金融庁HPより引用です)。

ですのでもし今年から利用する場合は2022〜2042年の間、合計840万円分の新規購入をつみたてNISA枠でできるというわけです。自分は2020年から利用し始めました。

金融庁が選んだ商品ってどういうこと?

なんとなくつみたてNISAは金融庁のお墨付きの商品だけが選ばれているので手数料がぼったくられたり問題のある商品はないものだという認識をしている方はいるかもしれませんが、具体的にその条件が何かを知った上で投資している方はどのくらいいるでしょうか?

今回はその条件が何かを紹介する記事です。

実は自分も書くまでちゃんと知らなかったので自分の勉強も兼ねています。

金融庁が決めたつみたてNISAで投資できる商品の条件

今回紹介する情報は金融庁のHPから引用しています

(法令:非課税口座に受け入れることができる上場株式等の範囲に関する基準 及び、「長期・積立・分散投資に資する投資信託に関する ワーキング・グループ」報告書)。

まず、取り決められた条件一覧で示します。とりあえず結論だけ知りたい方はここで読むのやめてOKです。

- 信託契約期間が無期限又は 20 年以上であること

- 毎月分配型でないこと

- 一定の場合を除き、デリバティブ取引による運用を行わないこと

- その他一定の事項

- 原則としてある指数に連動したインデックス商品であること

- 購入時、売却時の手数料がかからないもの

- 信託報酬手数料が以下の条件を満たすもの

- 国内資産のみに投資するインデックス投信:0.5%

- 海外資産を組み入れているインデックス投信:0.75%

- 国内資産のみに投資するアクティブ運用投信:1.0%

- 海外資産を組み入れているアクティブ運用投信:1.5%

信託契約期間が無期限又は 20 年以上であること

つみたてNISA自体が20年間(特定口座に移った後も運用し続ける場合はプラスの期間も)は運用し続ける前提なのに、その商品が10年間しか運用しませんっておかしな話ですよね。

そのための要件です。

毎月分配型でないこと

毎月分配というと聞こえはいいですが、実態は「タコ足配当」と呼ばれる宜しくないものを指すことが多いです。

配当というのはその会社の利益の中から株主への還元として出すものです。間違っても株主が出してくれた元本を切り崩して出すものではありません(だから景気が悪いときは「減配」しますよね)。

元本切り崩してまで配当を出して、しまいには元本部分が紙切れになっては本末転倒です。そういう問題商品は除外してくれている、というわけです。

一定の場合を除き、デリバティブ取引による運用を行わないこと

デリバティブ取引というのは先物取引(あらかじめ将来の売買を約束しておくもの)、オプション取引(将来、もし売買する場合の価格の権利を買う、実際に売買するかはその時に判断)、スワップ取引(価値は同じで違うもの同士での交換)などトレーディング的な要素を含んだものです。

買って放置という長期目線とは異なるために除外されていると想定されます(根拠となる情報が見つからず)。

原則としてある指数に連動したインデックス商品であること

原則というだけあって特定の条件も満たせばアクティブ型の商品もOKとされています。

なぜアクティブ型がOKかというと

- 手数料が高い分を補ってあまりあるリターンを出せるなら何の問題もない

- 長期的な目線でインデックス(パッシブ)運用に勝とうとしている商品もある

からです。もちろん、リターンは結果でしか語れないのですが手数料が0.1%だけどリターンが1%の商品Aと手数料が1%だけどリターンが10%の商品BがあったらBを選びませんか?

過去実績ではパッシブ運用にリターンで勝てているアクティブ運用自体が少ないので議論にはならないだけで、あくまで手数料と期待リターンのバランスで今はインデックス型の商品がいいと言われているだけってことをお忘れないように!

購入時、売却時の手数料がかからないもの

いわゆるノーロード商品はこれのことです。投資信託を購入する時には①購入時の手数料②保有時の手数料③売却時の手数料が存在しますが、いわゆるぼったくり商品は①と③も徴収するだけでなく②の率が優良商品より高い点が特徴です。

そういう商品はダメよと事前に釘を刺された形です。

信託報酬手数料が以下の条件を満たすもの

長期運用をするなら最終的な実質リターンに影響する因子です。金融庁もそれを認識して区分に応じた手数料を設定してくれているようです(なぜその数字なのかという裏は示されていませんでしたが)。

銀行で普通の投資信託を買うと信託報酬が数%みたいな商品もあるので、一定の篩はかけられそうです。

つみたてNISA枠で投資しなくても、これを参考に商品選び

これはつみたてNISAで購入できる商品を金融庁がどうやって選定しているかという話ですが、投資信託を購入するとき全般に応用できる話です。

つみたてNISAやiDeCoの枠よりも投資できるお金がある時でも「その商品がつみたてNISAに選ばれている商品かどうか」を選ぶ条件にすることでぼったくり商品を回避できるからです。

普通に買うときはつみたてNISAに選ばれていないけど問題ない!じゃなくて、つみたてNISAに選ばれていないなら何故選ばれていないのかを知ることで自分が買うべき商品かどうか判断する力もつくってものです。

特に長期運用をしようと思っているならつみたてNISAでも買える商品かどうかチェックする癖をつけてみてはいかがでしょうか?