この記事のもくじ

この記事はこんな方向け

- 過去記事の結果は見づらい・・・

- ぱっと見でどの指数に投資すればいいのか知りたい

はじめに

耳タコですが、投資の基本はこれです。

- 長期➡︎一度買ったら長期間寝かせる。ドルコスト平均法を効かせる意味合いも

- 積立➡︎毎月コツコツ定額で(ドルコスト平均法)

- 分散➡︎時間の分散(これもドルコスト平均法の意味合い)&資産の分散(地域・資産クラス)

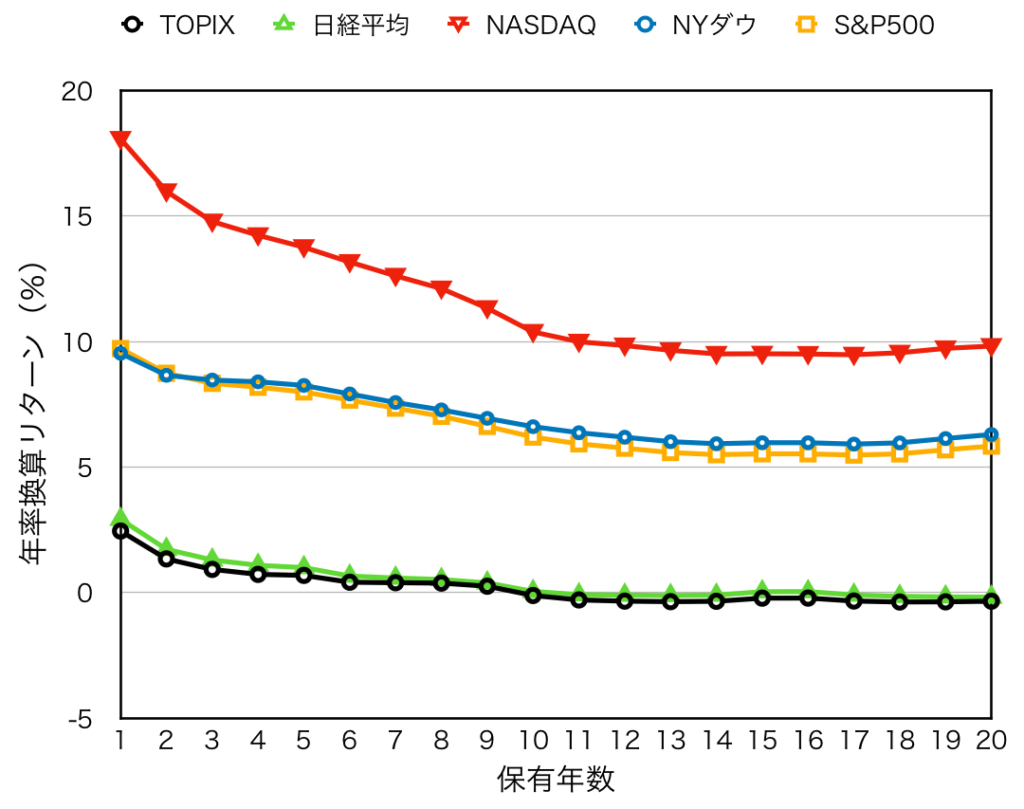

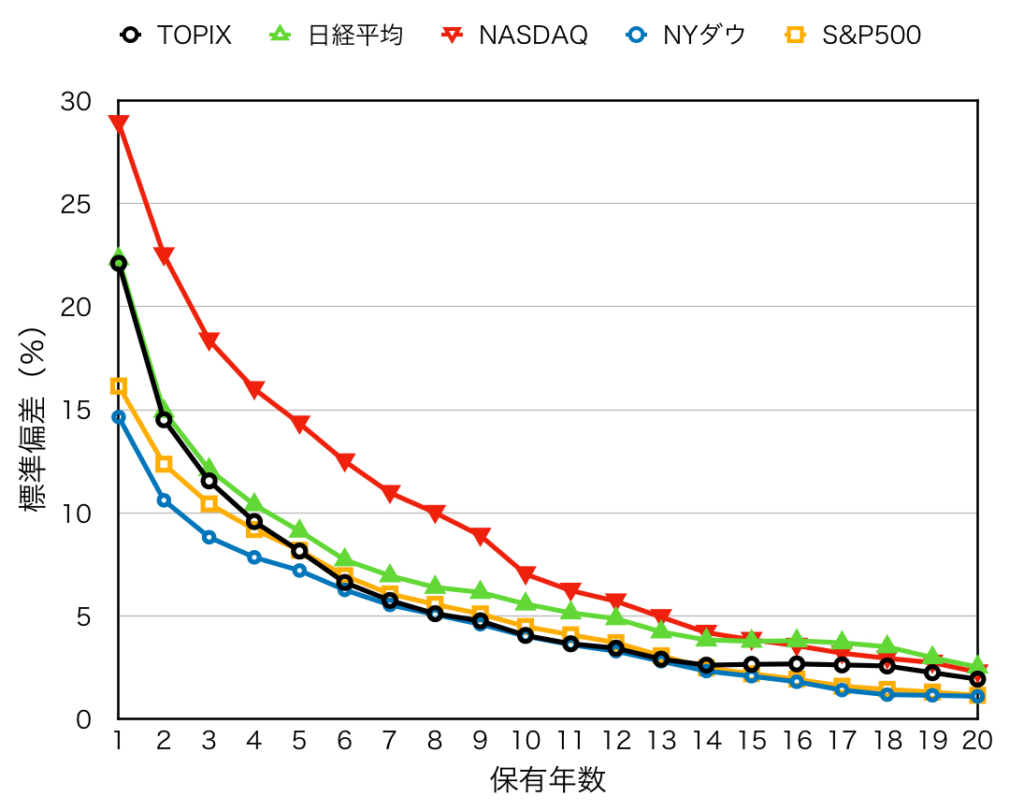

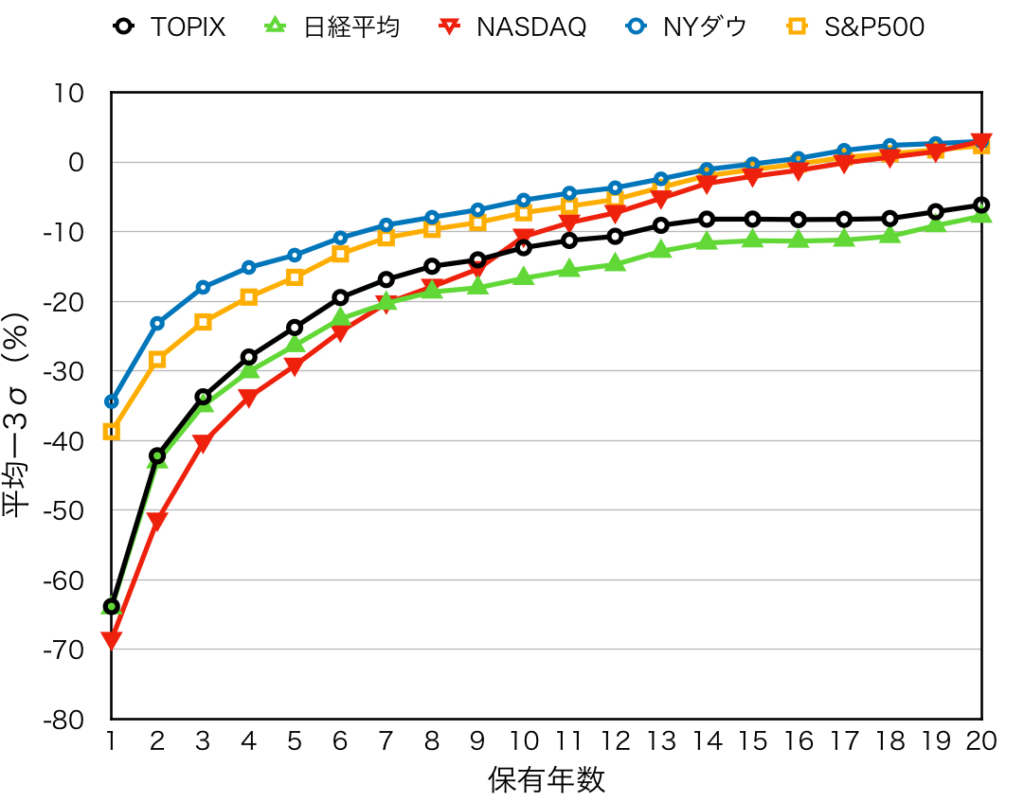

ということで過去5日間にわたって日本からはTOPIXと日経平均株価、アメリカからはNASDAQ、NYダウ、S&P500の計5つの指数を対象に保有年数に応じてリターンとリスクはどのように変化していくかを算定した記事を出しました。

この記事はそのまとめ版的な感じで各指数で求めた結果を1つのグラフにまとめて出すことで視覚的にどの指数が優れているかを提示するという位置付けです。

順番で言うと後出しですが、こちらだけ見れば全体感は掴めるのでぜひ最後まで読んでいってください。

前提条件

積立投資のまとめ版の時と同様です。こちらを参照ください。

日米の株価指数の比較結果

平均リターン

平均リターンの標準偏差

平均リターンー3σ

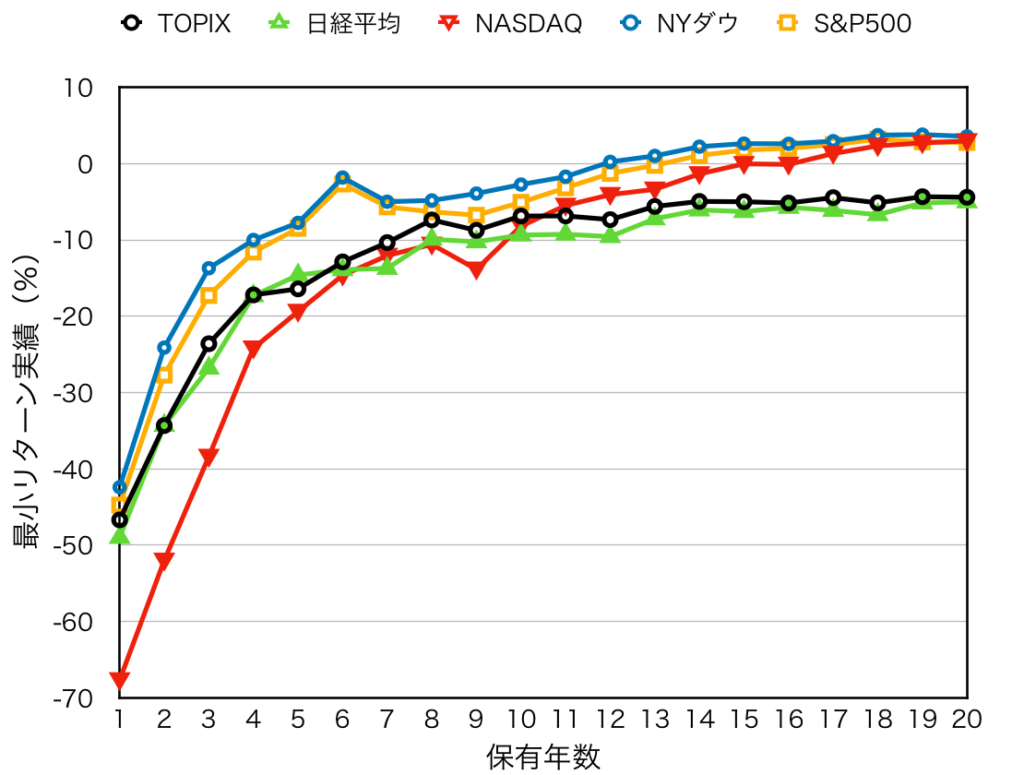

平均リターンの最小値(実績)

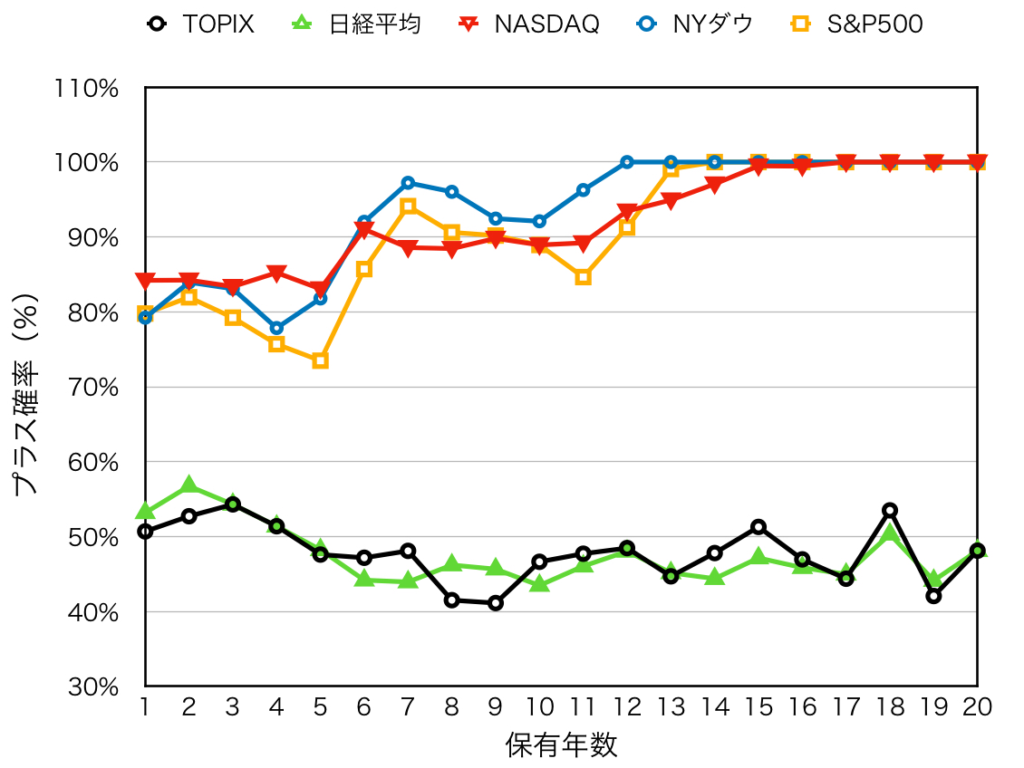

プラスになる確率

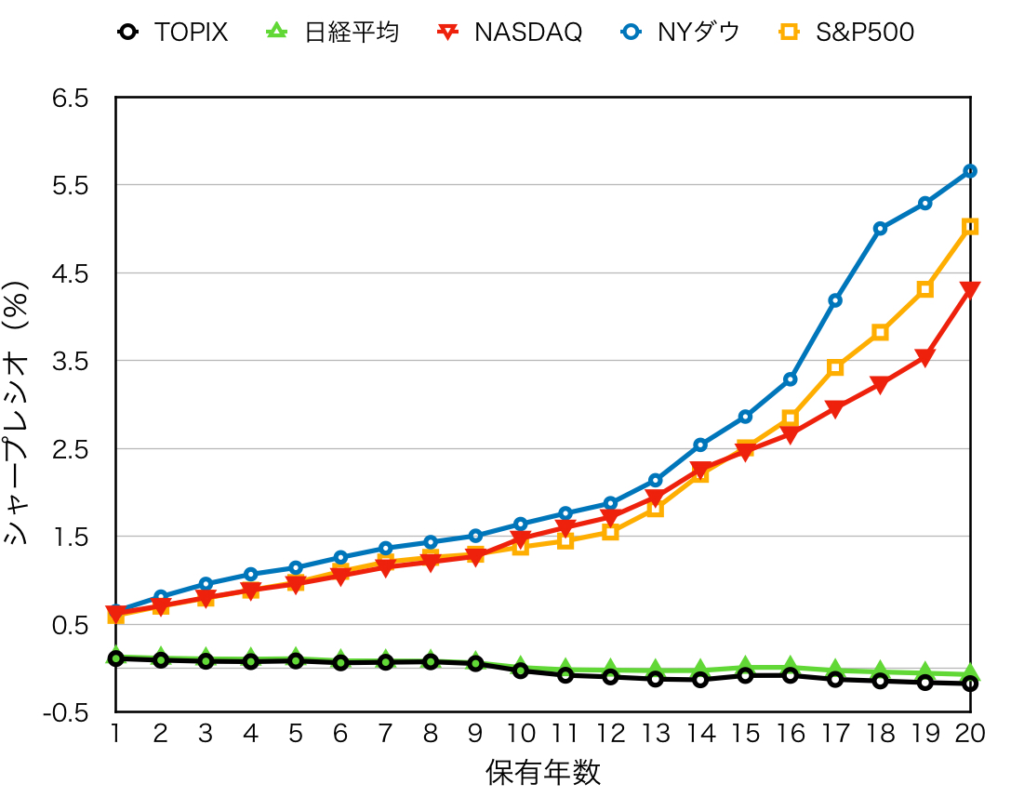

おまけ:シャープレシオ

シャープレシオとはこういうものです。

- (リスク資産の期待リターンー無リスク資産の期待リターン)/リスク資産の標準偏差

- シャープレシオが高いほど同じリスクで得られるリターンが高いor同じリターンを得たい時に抱えるリスクが小さい

- ただしリターンがマイナスの場合は上記とは異なる

もしシャープレシオが小さかったら、リスクを負ってるのにリターンが割に合っていないと言えます。

そんなシャープレシオはご覧の通りです。

日本株は一括投資の長期保有でもハイリスクローリターン

以上紹介したグラフから言えることは以下です。積立投資の時と結論は同じです。

- 長期的には日本の指数は米国の指数よりリスク(標準偏差)が高いのにリターンが悪い

- 米国の中ではNYダウがシャープレシオの観点で◎、リターン自体もNASDAQに負けず劣らず

日本株についていうと、一括投資にかけるよりは積立投資をした方がまだ期待は持てます。一括投資はそれ自体が最高値になってしまったら一生マイナスだけど、積立投資なら平均購入単価さえ上回ってくれたらいいからです。

そして、やはりNYダウの安定感が長期保有の想定でも光ります。

日本株なら積立、米国株ならどっちでもOK。

以上、投資先を選ぶときの参考になれば幸いです。