この記事のもくじ

一般ピーポーの投資といえば

うん千万円もうん億円も持たないマス層に当てはまる大多数の人(自分も含む)が心のよりどころにする投資の3原則といえば

- 長期

- 積立

- 分散

ですよね。このうち長期・積立の2項目を満たせる投資方法がドル・コスト平均法です。

- 価格が変動する商品に対して「常に一定金額を、定期的」に購入する方法

- 価格が低いときには購入量(口数)が多く、価格が高いときには購入量(口数)が少なくなり、平均購入単価を抑えることが期待できる

大多数の方はドル・コスト平均法or一括投資のどちらかで資産形成をされている(そもそも投資していない方のほうが日本は多いですが、ここでは考えません)と思いますが第3、第4の選択肢もあるなら知っときたいですよね。

という方に今回紹介するのバリュー平均法です。何かドル・コスト平均法以外でもホニャララ平均法的な資産形成のルールがないかなーと思って調べたのがこれです。バリュー平均法の特徴、ドル・コスト平均法との比較、自分はこれをするのかしないのかを紹介します。

バリュー平均の手順

バリュー平均法の手順は以下のようになります。

- ある時点(年単位もしくは月単位)での目標金額を決める

- 資産額が常に目標金額通りになるように投資金額を調整する

- 目標より大きい場合・・・投資金額を減らすもしくは売却して現金化

- 目標より小さい場合・・・投資金額を増やす

イメージが湧くように、以下一例を用意して紹介します。

- 120万円の一括投資からスタート

- それ以降毎年120万円ずつ(月換算で10万円)を積立投資する

- 目標(見通し)を立てた時の年率は5%

- 実際のリターンは最終の金額がドル・コスト平均法で目標通りになるように適当に設定

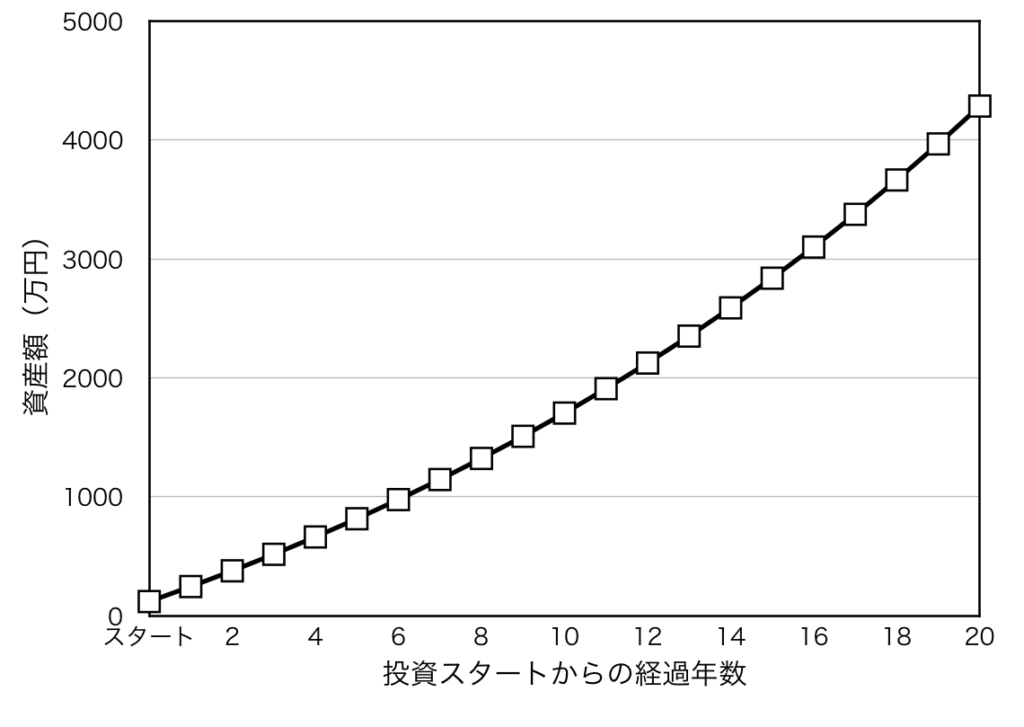

目標金額を決める

バリュー平均法だろうがドル・コスト平均法だろうが資産運用するときはこれくらい投資したらこれくらいになるかなという予測を立てることは大事です。今回の場合だと机上の空論では次のような資産形成額の推移を辿ることになります。

楽天証券の積立シミュレーションでやるやつと同じですね。もちろんこんな綺麗になるわけはないのですがベンチマークは持っておいた方がいいのでやりましょうってことです。

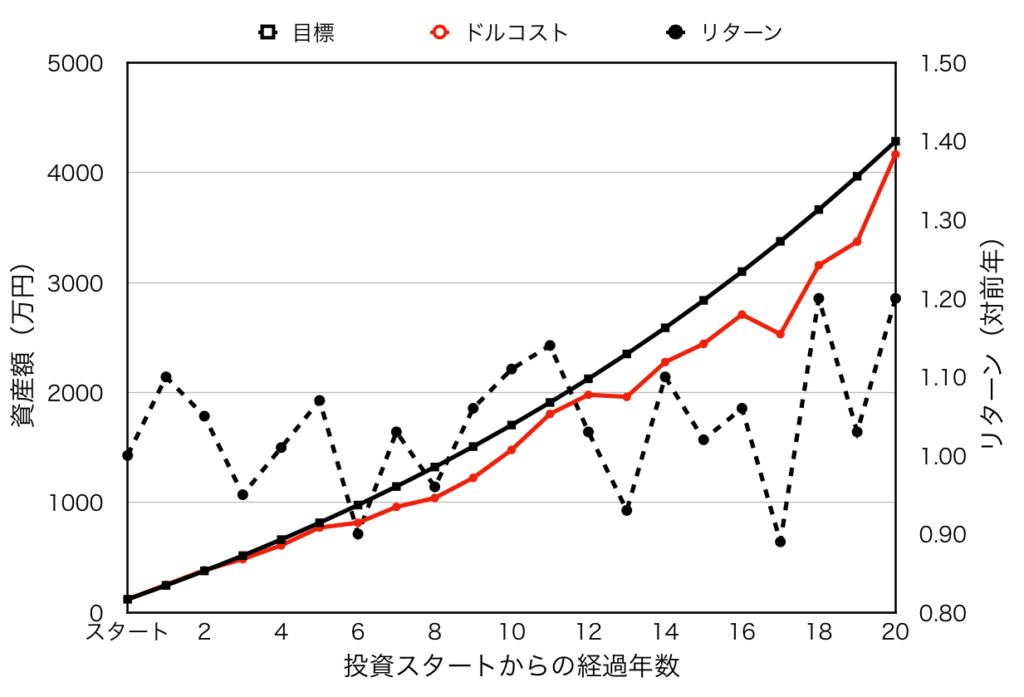

ドル・コスト平均法の場合

まずドル・コスト平均法で投資した場合は次のようになります。

買った後は放置なので、指数の動くがままに上がる時は上がるし下がる時は下がるって感じです。特別説明することもないですね。

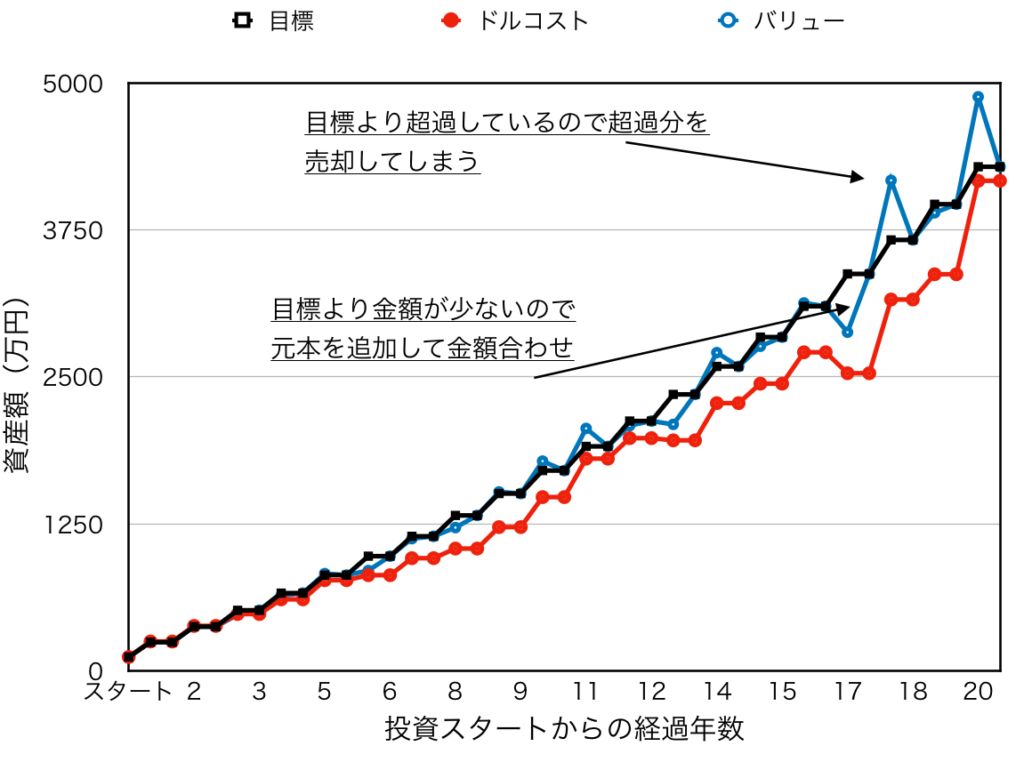

バリュー平均法の場合

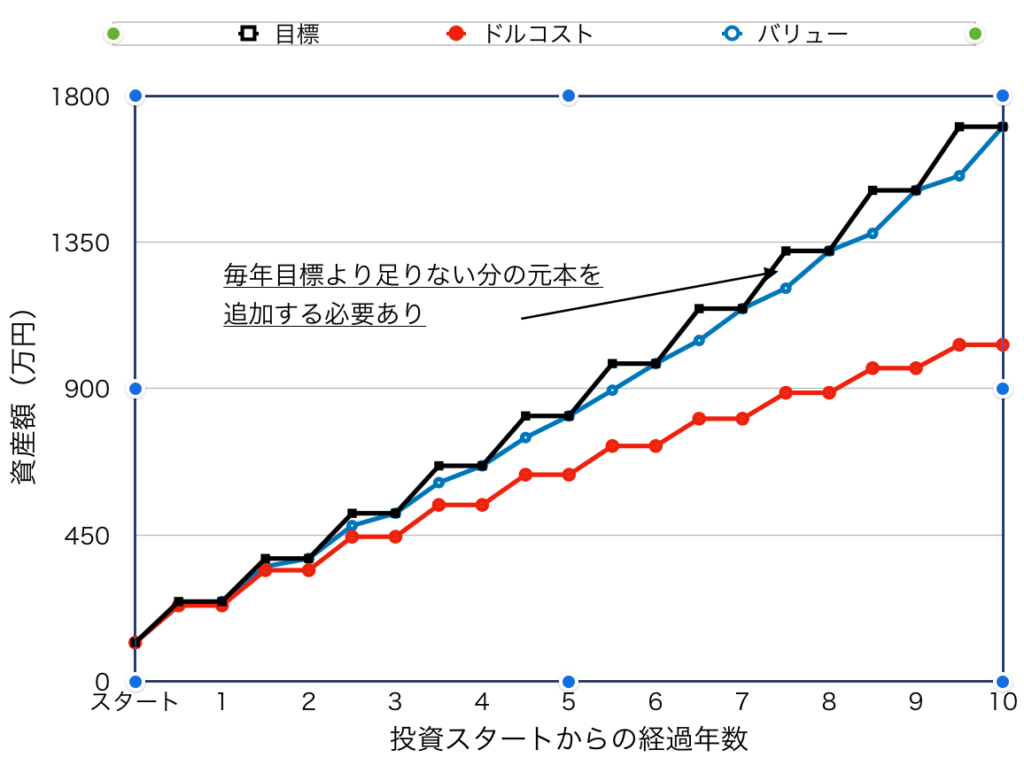

ここが本題です。バリュー平均法の場合は指数がどうなろうが、自分が決めた目標ありきで投資金額を決めていくため運用されている資産額としては次のような動きになります。

最終的には目標通りの金額になるという点でこのシミュレーション上はドル・コスト平均法もバリュー平均法も同じです。

が、違いは次です。

同じ資産額に到達させるのに投じた元本は?

どうせなら少ない元本でたくさん儲かったほうが嬉しいですよね。その点で両者の違いがどうだったのか、今回のシミュレーションで見ていきます。

- ドル・コスト平均法の場合・・・スタート時の120万円+120万円*20年=2520万円

- バリュー平均法の場合・・・スタート時の120万円+20年間で投じた金額2120万円=2240万円

ということでバリュー平均法の方が少ない元本で必要な資産額を形成できたことになります。理由は最後のグラフを見ての通り、今回の場合は追加で投じたお金があまりなく、終盤で目標よりプラスが大きい時に現金化してる分実質の投資元本が少なく済んだということです。

後述しますが、これは一例です。

バリュー平均法の良いところと悪いところ

良いところ

これはもう以下2点に尽きると思います。

- 目標の資産額には必ず到達する

- リターンの動きによってはドル・コスト平均法よりもリターンが上がる

2点目は先ほど紹介した例がまさにその通りです。ドル・コスト平均法より280万円も少ない元本で済んだことは非常に大きな差です。

悪いところ

予想がついた方もいるかもしれませんが、以下の点はドル・コスト平均法より劣位です。

- 投資金額を調整したり、場合によっては売却したりする手間が発生する

- 目標金額ありきで投資するため、ドル・コスト平均法より投入元本が大きくなる可能性がある

- ある程度のキャッシュポジションが必要

たとえば毎年5%で増えると思って計画したけど実際には10年連続で5%ずつ右肩下がりになった相場を考えてみましょう(そんなことは普通ありませんが、極端な例として提示しています)。

まず、資産額の推移は以下のようになります。

バリュー平均法はどんな状況でも目標に合わせにいかないとダメなので毎年ドル・コスト平均法よりも投下する元本は多くしないといけません。

この結果、両者は以下のようになります。

- ドル・コスト平均法・・・1320万円の元本を投下して評価額は1035万円→285万円のマイナス

- バリュー平均法・・・2090万円の元本を投下して評価額は1705万円→385万円のマイナス

ドル・コスト平均法の方が被害度が小さく収まっていることがわかると思います。もちろん、最終的に右肩上がりになるなら元本をたくさん放り込んだ分、バリュー平均法の方がリターンが大きくなる見込みもありますが、こういう可能性も知っておかないといけません。

結局、都合のいい話はない

自分の中での結論

ドル・コスト平均法もバリュー平均法も一括投資も最適解ではありません。というのも最適だというためには以下の前提条件がセットになるからです。

- ドル・コスト平均法・・・買っている途中に価格が上がったり下がったりを繰り返す

- バリュー平均法・・・ベースは右肩上がり

- 一括投資・・・最初から元本を持っていて、かつ、ベースは右肩上がり

ここ10年の相場ならバリュー平均法、加えて元本がたくさん投下できるなら一括投資がベストでしたが2000年代のような相場環境ならドル・コスト平均法で購入しておいた方が後々はプラスになります。しかもこれは結果論です。

それでもって、これからどんな環境になるかは誰にもわからないので前もってドル・コスト平均法がいいとかバリュー平均法がいいという話には持っていけないのです。

で、自分はどうする?

ということで自分は手間がかからないドル・コスト平均法をこれからも続けるつもりです。強いていうなら、資産を取り崩す時期が近づいた時かつ目標よりもリターンが大きければ一部利確するか投資金額を調整するというバリューチックなことはするかもしれません。

これを踏まえて自分はどうするか、考えてみてはいかがでしょうか?

どれも場合によっては最適解であり、場合によっては他投資方法より劣後となります。