この記事のもくじ

S&Pは500だけじゃない

歴史と実績がある指数として知られているインデックス、それがS&P500です。

「インデックス投資がいい」と言う情報だけ一人歩きしていますがこれは正確に言うと(長期的には右肩上がりする)インデックス(に連動する)投資がいいです。

S&P500連動のインデックス投資が人気なのはS&P500という指数が長期的には右肩上がりしてきたという実績によるものです。

さて改めてですがS&P500って何かというと”S&Pダウジョーンズが選んだアメリカの主要500社”です。ということは100社バージョンとか1000社バージョンみたいに他のS&Pなんとかもあるのか?と言ったらあります!

HPで紹介されているものを挙げるとこんな感じ。

- 100:大型株100社

- 400:中型株400社

- 500:大型株500社

- 600:小型株600社

- 1000:中型株400と小型株600のミックス

- 1500:大型株500と中型株400と小型株600のミックス

となると自分は実際に投資するつもりはないですがこんなことを思いつきました。

『500よりもさらに厳選したS&P100の方がリターンがいいんじゃないか!?』

『いやいや小型株を混ぜたほうが成長が取り込めていいんじゃないか!?』

ということで調べられる範囲で調べてみたと言うのがこの記事です。

調べ方

S&P500は始まってから半世紀も経つ歴史のある指数です。他のS&Pナントカも同じスケールで評価できればいいのですが、以下の通りで500に比べると

- 100:1983年6月

- 400:1991年6月

- 500:1957年3月

- 600:1994年10月

- 1000:1994年10月

- 1500:1995年5月

てな感じで歴史が違いすぎるのでせいぜいここ20年分くらいの比較しかできません。というのだけあらかじめお断りです。

また、値の指数そのものを持ってこれれば一番いいのですが普段愛用しているinvesting.comでは指数によって2005年からとか2004年からみたいに開始時期がまちまちなので各指数に連動しているETFを使うことにしました。

全て開始時期は2001年から、つまり21世紀の成績が対象です。

S&Pナントカの成績

値動き

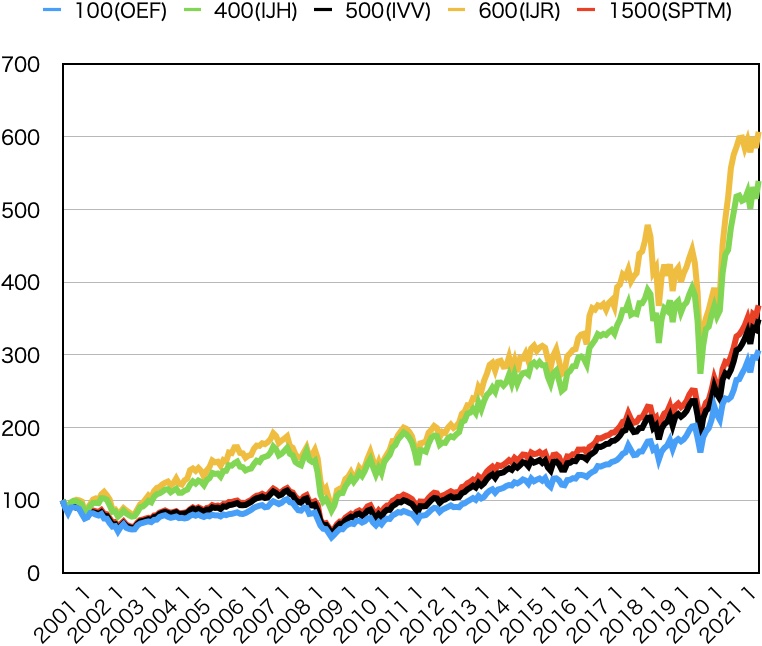

これは2001年1月以降の各月の終値をプロットしたものです。カッコ内に書いてあるのは今回データとして使った各指数に連動するETFのティッカーシンボルです。

こうやってみるとS&P500の値動きすら安定しているかのように見えてしまうほど中小型株の増減が激しいのがわかりますね。中小型株の方が成長を見込める点でリターンが高いのは納得です。リターンを追求するなら100よりも500、500よりも400、400よりも600といったところでしょうか。

月別リターンの分布

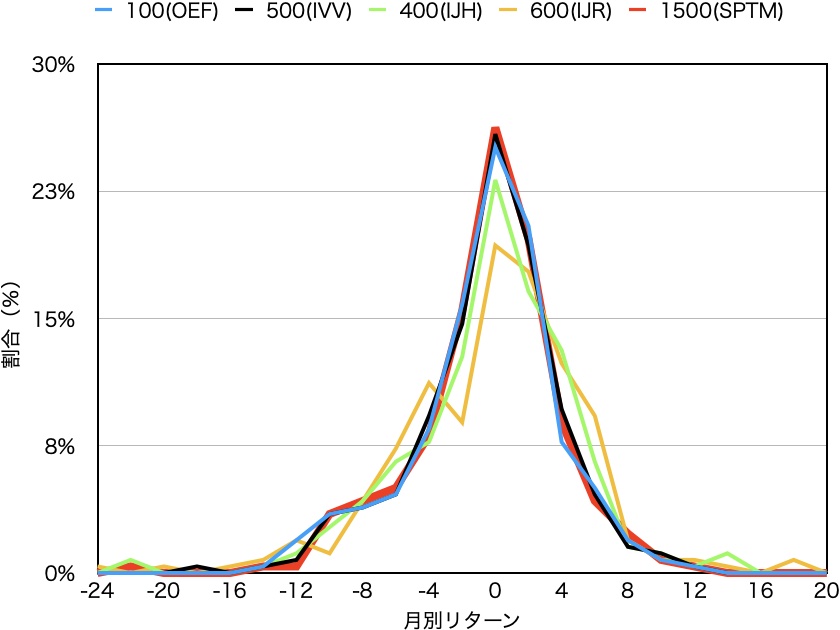

本当は年別リターンの方を出したいのですが、そうなると母数が20しかないので参考として月別リターンの分布を出すこととします。

リターンの分布はこの通り。わずかながら400と600の分布が他よりもプラス側にいるのがわかると思います。

結局やってることはVOO or VTIと一緒

この結果だけ見ると「じゃあ中型株の方がいいんだ!小型株の方がいいんだ!」と思いたくなりますが、あくまで2001年スタートで2021年エンドという一例ではこうなだけです。

あと、最近目にしたものだと「S&P500のうち、リターンを牽引していたのは上位の5社だから残りのいわばS&P495はいらないんだ!」というのがありますが。これも特定の期間を切り抜いた場合だけのお話です。そんなこと言い始めたら個別株買っとけばいいじゃんとなりますがそんな話にはなりません。ということは・・・です。

今回はあくまで興味本位で調べたものであり、どの分類の指数に従うのが一番合理的かということまで言うつもりはありません。ここでやったことって

VOOとVTI、どちらがおすすめ??

と同じことです。この論争では「好きな方買えば?」で議論が終わってるように、今回の結果受けて中型株を買いたければ買えばいいですし面倒臭ければS&P500オンリーでいいと思います。なおS&P500以外の指数に連動しているETFはありますが(非上場)投資信託はないので買う手間考えると自分は買う気にはなりません。

なんとなく小型株も網羅しときたい、でも分けて買うのは面倒だから楽天VTIを選んでいるわけでして今後もその方針を変える予定はありません。