この記事のもくじ

- 余計な貯蓄はしないでお金を使いたいと思っている方

- より具体的に必要な貯蓄率を見込む方法を知りたい方

今まで自分が紹介してきた必要な貯蓄率

しつこいですが、貯蓄率とは以下の式で求められる数字です。

ここから次のようなことが言えます。

- 貯蓄率が高い=手取りに占める生活費が少ない⇨老後のために必要なお金は少なくて済む

- 貯蓄率が低い=手取りに占める生活費が多い⇨老後のために必要なお金が多くなる

自分は経済的自由をさっさと達成したいということで75%(あわよくば80%)というぶっ飛んだ目標で家計管理をしていますが、一般的には10%(バビロンの大富豪はこれ)とか20%(勝間和代さんはこれ)で十分と言われます。

自分は他人に対しては次のような考えから40〜50%が上限目標としていいんじゃないですか?という記事を過去に出しました。

- 将来的な年金の所得代替率が最悪のケースで40%程度であること(詳しくは厚生労働省をチェック!)

- 年金が受給できるようになったら生活費と年金でトントン+年金をもらうまでは現役時代にためた40〜50%の貯蓄で乗り切れる

- 現役時代〜老後にかけて生活レベルを維持できる=老後になってから生活レベルを落とすとか、逆に老後のために現役時代に無理をしなくてよい

ただこれもそうだしバビロンの大富豪や勝間和代さんの10%、20%というのも定性的な表現であって

『老後資金が足りなくならないように色々条件を考えて計算したら10%、20%が最適解ですよ』

という裏がないので読んだ方からしたら「本当に足りるの?」とか「ちょっとオーバーじゃない?」といった疑問を持たれるかと思います。

そこで今回は投資界隈では有名な山崎元さんが提唱している貯蓄率の計算方法と自分の場合がどうかを紹介します75%や80%という貯蓄率が過剰だろうとは思っていますが、実際問題どれくらいが適正なのか、自分も今から計算するので楽しみです。

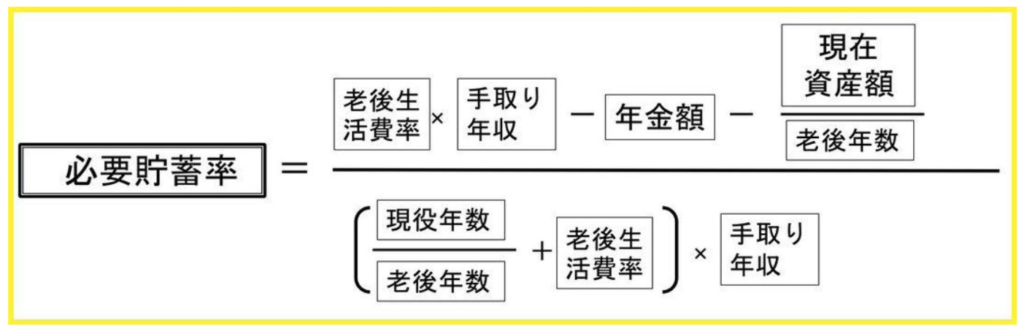

山崎元さんが提唱している貯蓄率の計算方法

これは東洋経済オンラインの記事から引用しています。

言葉の意味は以下の通りです。

- 老後生活費率:現役時代の生活費を1としたときの老後の生活費

- 現役年数:現在から定年までの年数

- 老後年数:定年〜死ぬまでの年数

なので当然ですが以下条件に当てはまる場合は必要な貯蓄率が大きくなります。

- 老後が長いほど

- 老後の生活費が多いほど

- 年金が少ないほど

- 現在の資産が少ないほど

- 現役の残り期間が短いほど

実際に計算してみました

計算に必要な前提条件の確認

計算に必要なもろもろの数字はこれを書いている2021年11月時点で以下の通りです。安全目な設定としています。

- 老後生活費率:1

- 手取り年収:400万円

- 年金額:624,000円(780,000円*0.8)

- 現在資産額:1000万円※税引き後

- 老後年数:30

- 現役年数:30

ちょっと補足入れますね。

老後生活費率

一般的に老後は現役時代よりもお金がかからないと言われていますが、若いうちは遊びに使っているお金が歳を取ったら若い時にかかっていなかった医療費に回ると考えて現役時代と同じと考えました。

- 現役時代:生活費+遊びのお金

- 老後時代:生活費+医療費

年金額

現在会社勤めをしているので厚生年金に加入していますが次の仮定を置きました。

- 年金水準は現在よりも2割ほど悪くなる

- 仮にFIREして国民年金を免除することになれば目減りする(一部は厚生年金納付分でトントン?)

- 現在の国民年金はフル納付で年間78万円

現在資産額

見かけ上は1200万円くらいあるのですが、それは源泉徴収されていない状態なので税引き換算ならということでキリ良く1000万円としました。

1200*0.8=960万円ですが全額が課税対象ではないし、そもそもNISA口座で運用しているお金もあるのでこの辺はざっくりです。

現役期間

もし働き続けるなら定年年齢が引き上がっている気がしますがこれも保険をかけて60歳までとしました。これに伴ってですが山崎元さんの式をアレンジします。この式だと年金をもらう期間に対して不足する分だけを資産から取り崩す前提ですが、もしも正規の年金を受け取れる年齢65歳より早く退職した場合は資産だけで生活しないといけない期間が存在します。

上記の自分のベース前提の場合、老後30年間のうち年金で賄える期間は25年だけなので『ー年金額』の部分を『ー年金額*65歳から死ぬまでの年数/退職から死ぬまでの年数=ー年金額*25/30』とします。

計算結果は・・・?

40.4%

でした。50%も貯めなくていいと言われるとそれはそれで腑抜けしますね・・・。もっとお金使え!ってことかな。

もしも資産0スタートなら?

2つアレンジした計算をしてみます。まずは自分と同じようなアラサーで貯金が全くない場合は44.5%でした。

年金が悲観的な予想なのに案外高くなりません。ただ独り身ならいいとしても特に子供がいらっしゃるときつそうです。

もしもFIREしたいなら・・・?

今のところ実行する気はないのですが、一応目標としては40歳で退職できる状態=経済的自由を掲げています。この場合、

- 現役期間:10年

- 老後期間:50年

となるのでかなり厳しそうな感じがします。この場合はというと73.8%でした。

これだと自分がやっていることとおおよそ紐づきます。そして早く退職したいならぶっ飛んだ貯蓄率が必要なことの裏付けになりますね。

4%ルール適用ならもう少し貯蓄率は下げられる?

65歳とか70歳から4%ルールを始めるとかえって使いきれずに死んでしまう可能性があるのでケースバイケースの話ですが、オリジナルの式は運用をしないで淡々と取り崩す前提になっています。

”現在資産額”を長期的に運用しながら取り崩すのであれば上記FIREを想定したケースの試算においてももう少し必要な貯蓄率は減らせそうです。

いちいち自分で計算式や仮定を一つ一つ設定するのは面倒なので興味を持った方は今回紹介した式で計算してみることをお勧めします。