この記事のもくじ

まえがき

老後資金といえば!の確定拠出年金

老後資金を準備するのに最適と言えるのが確定拠出年金制度です。

- 老後のための自分年金

- 以下の3つのメリットがある

- 投資した金額は税金、社会保険料を計算するための所得には含まれない⇨全額所得控除

- 運用中にでた利益は非課税(普通に投資してたら所得税と住民税で20%)

- 受け取るときは元本+利益が課税対象となるが、「退職所得控除」もしくは「公的年金控除」を使うことで払う税額を減らせる

厚生労働省が公表している2021年3月31日時点での確定拠出年金の施行状況によると

- 企業型確定拠出年金の加入者数・・・約750万人

- 個人型確定拠出年金の加入者数・・・約194万人

ということでまだまだ加入者が少数派なフェーズです。言い換えると既に初めている人は(必ずしもやってるからいいという話ではありませんが)他の大多数よりも一歩先に進んでいると言えるでしょう。

2022年に変わる確定拠出年金の3つのルール

この確定拠出年金制度ですが2022年に一部の制度が変更となります。その変更内容とは以下の3つです。

- 4月から〜〜受給開始年齢の幅が60〜70歳から60〜75歳に

- 5月から〜〜iDeCoの加入対象年齢が60歳までから65歳までに引き上げ

- 10月から〜〜企業型と個人型の併用が事実上誰でも可能になる

1点目は受け取り時期を遅らせることでより長く非課税の状態で運用できるようになります。もちろん、そうするかしないかは個々人の自由です。

2点目は新たに元本を積み立てられる年齢が65歳(未満)までに引き上げられたということです。個人的には65歳ギリギリで積み立てて、それを目一杯運用しても75歳までには受け取りと考えると10年しかないのであまり魅力的には写っていません。

そして今回のテーマは3点目についてです。これまでも併用できない訳ではなかったのですが、企業型の方のルールで併用できると明記していなければできないことになっていました(企業型は会社単位なので制度を用意してくれる勤務先の裁量によります)。

なので

- 自分の勤務先に確定拠出年金制度はある

- でもクズみたいな商品しかなくて投資したくない

- でも個人型併用がOKじゃないのでiDeCoが使えなかった

という方にとっては非常にメリットのある話です。また、企業型でもいい商品があって投資はしているけど更に元本を積み上げたいとかより良い商品があってそっちにも投資したいという方には嬉しい変化点となります。

自分が働いている会社では確定拠出年金制度があるので、自分も併用するかしないか選べるようになる立場の一人です。今回の記事では企業型と個人型の併用をするかしないか、その理由について紹介します。

併用するか迷っている人への一つの参考情報となれば幸いです。

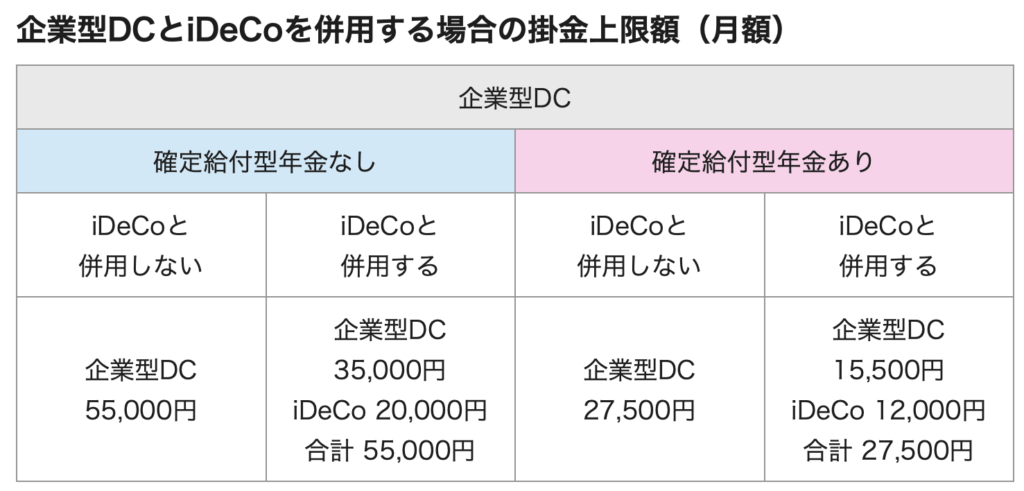

参考〜併用するならいくら投資できる?〜

自分の意見を紹介する前に、そもそも併用できるようになったとしていくらまで掛け金をかけることができるのか、イオン銀行のタマるWeb 2022年法令改正でiDeCoはどう変わる?にわかりやすくまとまっていましたので表を引用します。

iDeCo自体は主婦や個人事業主など年金制度でいう第○号被保険者かで掛け金の上限が変わってくるのですが、今回の話は企業型と併用する=そもそも会社で働いていない人は対象外なので幾分表もスッキリしています。

ややこしいことに確定ホニャララ制度には表の通りで「確定給付型年金」というのもありますが、それがあるかどうかは勤務先に確認要です。自分のところはあったような気がします、というか企業型の上限が27,500円になっているので多分あります。

かつ、自分の場合はすでに毎月2万円を積み立てているためもしiDeCoを併用するなら一番右の列に当てはまるので企業型の掛け金を減らさないといけなくなります。

自分はiDeCoと併用する気がない理由

見出しの通りですが、自分はiDeCoと併用するつもりはありません。理由は以下の通りです。

- iDeCoは加入時・運用中に手数料がかかる

- すでに企業型で納得のいく商品に投資できている

- これ以上60歳までは引き出せないお金は増やしたくない

iDeCoは加入時・運用中に手数料がかかる

- 加入時(or移管時)・・・2,829円

- 運用中・・・掛け金を投じるごとに最低171円 ※金融機関による

この2つの手数料がかかります。投資信託など買うなら普通に投資するのと同様に信託報酬手数料もかかります。もちろん、この手数料を補ってあまりあるメリット(掛け金全額が所得控除=税金が減る、運用中に出た利益は非課税、受け取るときも税制優遇がある)があるから許容されるわけですが、対して企業型は会社がこの手数料を負担してくれています。

余計な手数料は払わずに済むなら払いたくありません。もし併用するとしても企業型で満額枠を使い切ってから検討すべきではないかと考えています。

すでに企業型で納得のいく商品に投資できている

個人型との併用可能が朗報なのは勤務先で導入されている企業型確定拠出年金制度が「クズみたいな商品しかなくて投資したくない」場合であると冒頭で述べました。

じゃあ自分はどうかというとすでに満足しています。

- ベンチマークはMSCIコクサイ(eMAXIS Slim先進国株式と同じ)

- 手数料は0.2%以下

という十分優秀な商品がラインナップにあったので、わざわざネット証券でiDeCoを開いてeMAXIS SlimのS&P500とかオールカントリーを投資したいかといったらそこまでの必要性がない、というのが現状です。

これ以上60歳までは引き出せないお金は増やしたくない

iDeCo自体、NISAとの比較でよく言われるデメリットが

60歳まで引き出せないこと

です。お金を貯めるのが苦手な人にとってはむしろメリットですけどね。

さて、今掛け金を増やすということはそれだけ今使えるお金が減ることを意味します。当然です。

よくこのブログでもいってますがすでに自分はある程度の節約をして貯蓄率75%というバグった生活をしています。我慢オンリーというわけではないですが、この貯蓄率のために旅行にせよ食費にせよ一定の予算というものを設定しているわけです。

ここに加えてiDeCoや企業型での掛け金を増やしてしまうと手元で自由に使えるお金が減ってしまいます。以前にFIREシミュレーションの記事を出していますが、今の条件でも100歳まで楽勝で資産が持つ計算になっているのに更に60歳まで使えないお金を増やしてしまうと

- 若くて元気な時にできることを我慢しないといけなくなる

- そのお金を60歳にもらったところでできることは限られている

のでいくら税制メリットがあるといったって掛け金を増やしたいとは思いません。

あとがき

枠を目一杯使うことありきではなく、自分の目的に応じて掛け金は決めたい

これはNISA制度にも同じことが言えます。なんとなく掛け金の上限枠を使いきれないと勿体無い感じがしますが、決して枠を使い切ることが目的ではないですよね?

- 自分にとって各年代、ライフステージで必要なお金をおおよそ見積もっておく

- そのために必要なお金を目的に応じて貯金しておいたりNISAやiDeCoで投資しておく

というスタンスがあるべき姿と思います。上述の通り枠を目一杯使おうとか掛け金を増やすことばっかりに気が向くと本当は今使ってもいいお金なのに使えないという悲しいことになってしまいます。

あくまで目的に応じた投資方法と投資金額を選択するようにしたいですね。