この記事のもくじ

FIREのハードルといえば資産取り崩しばかり強調されるが・・・

2022年は年初から各種株価指数が右肩下がりとなっており、1年前2年前と違って新規でFIREを達成したような人の情報は聞かなくなりました。そしてFIREを目指して株価=常に右肩あがりなイメージを持って投資を始めた人の中には「こんなはずじゃなかった」ということで少々トーンが下がっている人もいるかもしれません。

さて、FIREの「FI」はともかく「RE」を実行に移そうとすると様々課題がありそうだということは既にFIREを達成した方々の情報に触れるとわかります。例えば

- 人との繋がりはどう維持するのか?

- 不労所得の範囲内で暮らすという金銭的制約が生じないか?

- 資産取り崩しなら4%ルールがあるけれど、今までせっせと蓄財していた人にそれができるか?

などですね。かくいう自分もFIREの「FI」は目指している(REは実際どうするかわからない)中でこれらをどうしたらいいもんかと考えることはあります。結局これらを解決する手段は何らかの仕事をする、ということに帰着してしまうかもしれませんが。

ただ、これに加えてもし「RE」を実行に移すなら別の心理的なハードルがあるのではないかと思いました。それが次の見出しです。

高い貯蓄率で生活していた人がいきなり貯蓄率≒0%で生活できるか問題

程度の差はあれFIREできる人は相応の貯蓄率

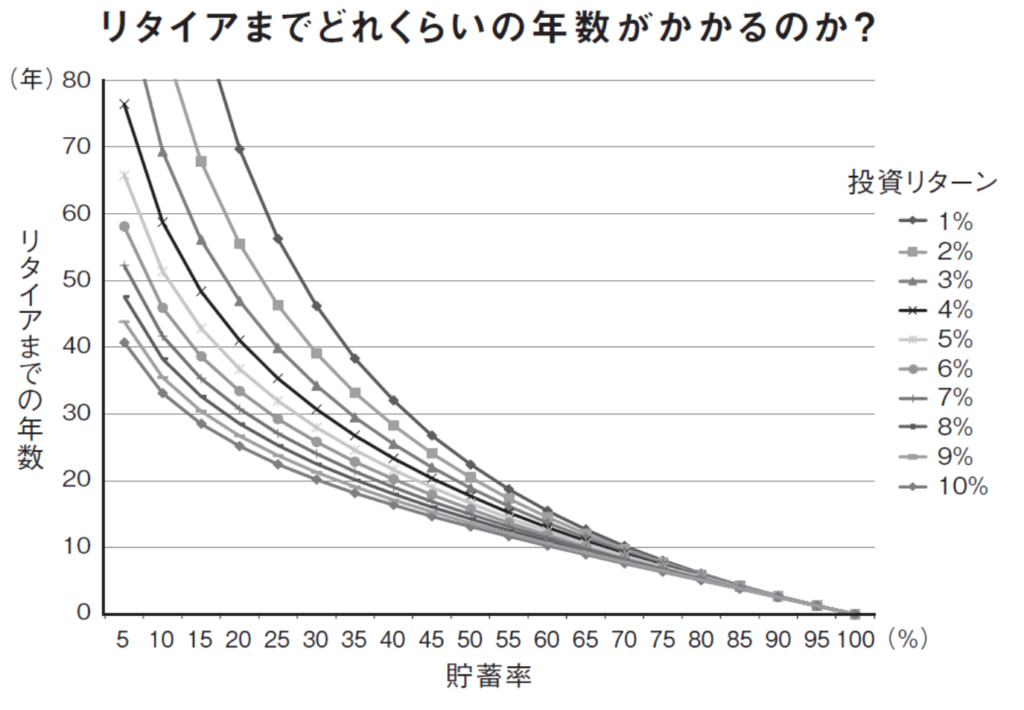

これは貯蓄率とリタイア年数の関係を表す有名なグラフです。FIREの「RE」=Retire EarlyのEarlyが何歳ならEarlyなのかというのには人によっていろんな意見があると思います。

会社の退職する定年より早ければ、会社の役職定年より早ければ、50歳までに、40歳までに、はたまた30歳じゃないとEarlyじゃないなど・・・。Earlyという単語では年齢や時期を定量的に定義しているわけじゃないのでEarlyの基準はお好きにどうぞという意見になってしまいます。

とはいえひと昔までの定年は65歳どころか60歳、早ければ50代で設定されていたことを考えると遅くとも50歳までというのが一つの目安ではないかなと個人的には思います。

では大卒の方がFIREを目指すとすると退職する年齢に応じて目標となる貯蓄率は以下のようになります(リターンはMAXでも米国株式の平均年率リターンとされる7%)。

- 50歳まで(就職から28年以内):約25%

- 40歳まで(就職から18年以内):約40%

- 30歳まで(就職から8年以内):約70%

一般的な家計管理では手取りの10〜20%を貯蓄しましょうと言われます。「バビロンの大富豪」でも10%です。それに対して高い貯蓄率を、しかも長年続けた先にFIREが待っていることは明白です。

果たして貯蓄率が下がることに耐えられるのか?

自分は家計管理を年度単位で実施しています。出費は月によって変わりますからあくまで年度で目標とする貯蓄額なり貯蓄率になっていればいいというスタンスなのですが、パソコンなどの購入が立て込んだ月は収入≒支出になってました。つまりその月だけ見れば貯蓄率は≒0%です。

やむなしではあったし、自分の家計管理のスタンスからは外れていないものの「貯蓄率0%近いってかなりストレスだな」と率直に思いました。そりゃそうですよね。アベレージで貯蓄率75%生活をしている人がいきなり0%ですから。

FIREしたい=リタイアしたいと思ってるくらいなのだから働くとしても個人事業だとすると会社員よりも社会保険の負担は上がってしまいますしよっぽど軌道に乗っているものでもない限り会社員時代の収入を上回ることは容易ではないでしょう。

そうなると資産取り崩しなり配当金を全部使うという部分の心理的ハードルを乗り越えて、かつ、FIRE前と同じ生活をしていても貯蓄率としては必ず下がります。会社員時代よりも収入が上がるなら別ですが、それはもはやREではないのでは・・・。

FIREしたいと思って行動している人は先ほどのグラフのような傾向をわかっているから資産額だけでなくて貯蓄率も気にしているはずです。その拘ってきた貯蓄率がFIREした途端に急減することに抵抗なく受け入れられるだろうか、というのがすごく気になります。

正直自分は怪しいですね・・・。資産取り崩し分のみを収入としようが資産取り崩し+別の収入源を確保、としようがある種の絶対防空圏である貯蓄率が下がるのはかなりショッキングに感じられると思います。

じゃあどう対策する?

私案は貯蓄率の「ソフトランディング」

まだこれを書いている時点で自分の資産形成プランはこうなってないのですが、実際FIREをするとして貯蓄率が多かれ少なかれ下がることに慣れるためにはこれしかないのかなと思っています。

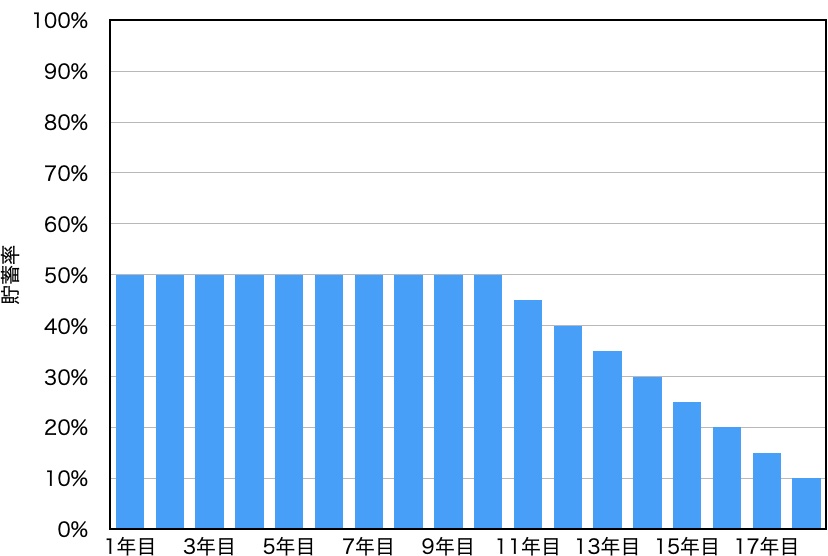

FIREまでの貯蓄率とFIREした後の貯蓄率(これは0%で見るのが妥当だと思います)をもとにFIREまでのところでこんな感じの貯蓄率にする前提で計画を立てるってことです。

例えば下の図は40歳までの退職を目指す=目安の平均貯蓄率は40%の場合ですが、このようなやり方もありということです。この場合でも平均貯蓄率は40%ですし、なんなら最初の頃の貯蓄率が40%より高いので株価が右肩あがりならむしろ18年間40%を継続するよりも資産は増えていることになります。

ソフトランディングもやり方2通り

貯蓄率は手取り収入と貯蓄額=支出があれば確定するのでやり方としては

- 支出をあえて増やす

- 手取り収入を少しずつ落としていく=ストレスのない職場への転職、残業を減らすなど

という方法があります。後者はグラフのような精緻なコントロールができないと思うので実働やるとしても前者かと思います。そしてあえて支出を増やすって何に使うのか問題になりますが、そこは自分の好きなことに使えばいいですし、それが嫌なら他人へのプレゼントとか寄付にすれば貯蓄率が下がっていくことへの落胆よりもGIVEによる幸福感が上回る可能性もあっておすすめです。

今回はこういうところにも目を向けて絵はどうかという提起のつもりで書いてみました。もしこの問題も考慮した方が良さそうだと思えばFIREの計画に織り込んでもらえればと思います。